PR

最近では副業を許可する大手企業が増え、複数の収入源確保を目指す人も多くなってきました。

副業開始時は収益化に集中することになるものの、ある程度事業が軌道に乗り収入が安定化してくると新たな問題に直面します。

それが税金です。

個人で事業を進めるよりも、会社設立(法人化)したほうが納税額が安くなるタイミングがきます。

この記事で分かること

- 法人化のメリット・デメリット

- 会社設立(法人化)のタイミング

- 会社設立(法人化)方法

- 会社設立費用とランニングコストを抑える方法

ネットでは法人化のタイミングなどすでに多くの記事がありますが、「副業での売り上げ」について記載されているものは少ないです。

つまり、他の記事では給料0円で計算された数字で考えられています。

この記事では、副業している人の場合はどうなるのか?に着目して記事を書いています。

ここからは、会社を設立するメリット・デメリットを紹介していきます。

ある程度売り上げがあれば法人化したほうが良いケースが多いものの、デメリットもあります。

メリットとデメリットの両方を把握しましょう。

デメリット

設立時にお金がかかる

法人を作る際には法定費用や資本金でお金がかかります。

- 株式会社:約25万円〜

- 合同会社:約10万円〜

法人は廃業する時にもお金がかかります。

解散登記の登録免許税など、40,000~100,000円はかかるので「なんとなく法人化」は避けたほうが良いでしょう。

税理士など顧問料が発生する

法人化すると、個人事業主の場合とは異なり税務処理が複雑になります。

会計ソフトを使えば法人の決算もできなくはありませんが、「税金に時間を使うかどうか」の判断が必要になります。

デメリットとしては「個人の時よりも専門知識が必要になる」という点。

利益が増えれば、そのお金で税理士などに依頼して、徹底的に節税することができます。

法人口座の開設が難しい

法人設立をするならできれば法人用の口座を用意したほうが良いですが、近年、法人口座開設自体が難しくなってきています。

取引先にとっても、法人なのに個人の振込先だと不信感を持つ可能性があります。

法人口座開設自体が難しくなっている理由の1つが「犯罪収益移転防止法」です。

犯罪利用目的での法人口座開設が横行したため、新しく口座開設をする法人に対してより厳しい審査がかけられるようになりました。

メリット

社会保険に加入できる

法人化すれば、社会保険料を安くできる可能性があります。

法人であれば法人から自分へ給料として移動させた金額が「役員報酬」となり、この役員報酬の金額を元に社会保険料が計算されます。

この役員報酬の金額を調整することで、社会保険料を安く抑えることが可能です。

私自身も国民健康保険のため、副業で法人化をして社会保険加入が目標の1つです!

経費にしやすくなる

法人化すれば、自分自身や家族への給与として経費計上することができます。

- 法人から給料として支払うことで経費とし計上

- 法人からもらった給料は給与所得控除が使える

個人的には②の給与所得控除がとても魅力的。

経費を作るため物を買ったり対策しなくても一定額が課税所得から控除されます。

繰越欠損金控除が使える

繰越欠損金控除は、赤字が発生した翌年以降、欠損の繰越ができる期限の9年間に黒字が出た場合、その利益を今まで消しきれていなかった赤字(欠損金)と相殺できるという制度です。

個人事業主の場合、青色申告をしていても繰り越しできるのは3年間。

法人化すれば、3年→9年まで期間が延長されます。

ここでは、副業の会社設立のタイミングを3つ紹介します。

「売上500万円が会社設立のタイミング」と言われる理由と、そうとは限らない理由が分かります。

の会社設立のタイミング

- 課税売上高が1,000万円を超えたとき

- ライバルに法人が多いとき

- 副業が500万円を超えた時・・・?

課税売上高が1,000万円を超えたとき

間違いやすいのですが、売り上げから経費を引いた後の金額ではなく、売り上げが1,000万円を超えると消費税の課税業者となります。

個人事業主のままの場合、有無を言わさず消費税を支払うことになります。

一方、法人化すると、最初の2年間は準備期間とみなされ、消費税の支払いを免除されます。

この課税業者が曲者で、令和5年10月1日から始まる「インボイス制度」にも関係してきます。

場合によっては、売り上げなど関係なくインボイス制度に対応するために課税業者にならざるを得ないかもしれません。

ライバルに法人が多いとき

業種によっては、競合に法人が多いというケースもあります。

そんな時には、やはり法人化をしたほうが良いでしょう。

法人のほうがより社会的信用度が高くなるだけでなく、融資も受けやすくなります。

副業が500万円を超えた時は本当に法人化のタイミングなのか?

売り上げが500万円を超えたとき、法人化していたほうが税金が安くなるタイミングがきます。

色々なサイトでも書かれており、これは事実なのですが、「単純に売り上げが500万円」という点に注意が必要です。

500万円という数字は、副業をしている人には当てはまりません。

給料が高いほど、法人化のタイミングは早く来ます。

ここからは、「副業で売上が500万円」の人の例で検証していきます。

本業でもらう給料と税金の関係が分かりました。

副業で売り上げが500万円ある場合、本業での給料が100万円を超えている時点で納税額は個人>法人となりました。

ここからは、この結論に至った理由を説明します。

- 個人で青色申告している(控除額65万円)

- 個人の控除は基礎控除のみ(控除額38万円)

- 交際費などの経費はなし

- 個人の副業は事業所得で計算

- 副業の売り上げが500万円

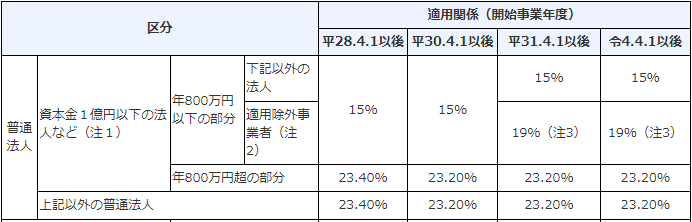

- 法人税は中小企業適用事業者で計算

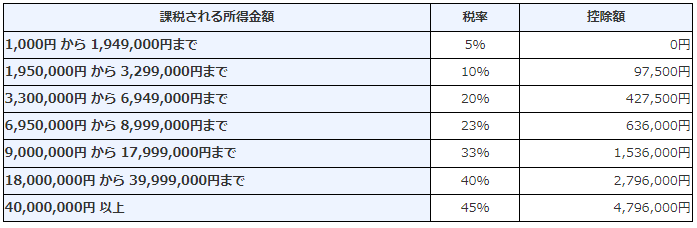

| 個人の給料 | 副業の売上500万円を 個人で受け取る場合の納税額 | 副業の売上500万円を 法人で受け取る場合の納税額 |

|---|---|---|

| 0円 | 733,500円 | 750,000円 |

| 500,000円 | 733,500円 | 750,000円 |

| 1,000,000円 | 868,500円 | 817,500円 |

| 1,500,000円 | 1,018,500円 | 892,500円 |

| 2,000,000円 | 1,123,500円 | 945,000円 |

※参考にした税率計算表

今回の結果から、本業100万円、副業500万円は実際にはありえない数字ですが、給料が高いほど早く法人化をしたほうが良いことが分かります。

これはあくまで一例であり、それぞれの給料や経費の金額、家族構成など様々な要因で数字は変わってきます。

実際に計算してみて分かったのが、単純に「副業の売り上げが500万円を超えたら法人化」といえないことです。

今回、法人の経費は全く考えていません。

法人なら小規模企業共済を利用したり、役員報酬を支払うなど様々な節税対策が可能です。

そう思うと副業の売り上げが500万円到達よりも前に法人化したほうがいい場合があります。

ここからは、実際に会社設立する際の流れや注意点を紹介します。

すでにご存じの方は、次の「法人設立は勤務先にバレるのか?」にお進みください。

社名を決める

副業で個人名を使っていた場合は、まず社名を決めるところから始まります。

ただ、大手企業の名前を連想させる社名を付けたりすると、不正競争防止法により損害賠償を求められることがあるので注意しましょう。

社名が決まり次第、法人用の実印を作りましょう。

設立登記をオンラインで行う場合は印鑑は任意となりましたが、事務所を契約する際には印鑑証明と実印の押印が必要など、意外と使うことがあります。

また、実印とあわせて法人用の銀行印と社判もあわせて用意するとスムーズです。

所在地を決める

事業所の所在地を決めます。

自宅住所にする人もいますが、賃貸で法人登記に住所が使えない場合などもあります。

そんな方にはレンタルオフィスやバーチャルオフィスがおすすめ。

レンタルオフィスは実際にオフィスを使うため、だいたい相場は月額2万円~といったところ。

バーチャルオフィスなら住所だけ月1,000円から借りることができます。

六本木、銀座、新宿、渋谷など一等地の住所が月1,000円から借りられるのでバーチャルオフィスは特におすすめです。

バーチャルオフィスは違法ではありません。

バーチャルオフィスで法人登記するメリットはこちらをご覧ください。

資本金を準備する

資本金は1円でも会社設立はできますが、融資の際に資本金額もチェックされます。

特に会社設立直後は決算書がないため、資本金が審査の重要項目となります。

勤務先で事務所契約する際に登記簿謄本を見ていると、資本金100万円~300万円の人が多いように感じます。

法人設立日を決める

法人の設立日は法務局で登記申請をした日になります。

大安など、設立日にこだわりたい方はタイミングに注意しましょう。

特に郵送の場合、書類に不備があると受理されず希望の日にちにならない可能性があります。

事業年度を決める

法人は、一定期間の収支をまとめて決算書を作成します。

この決算書を作成する収支の締め日が、決算月となります。

会計年度が1年を超えなければ決算月は自由に決めることができますが、決算書作成は労力がかかるため1年にしている人がほとんどです。

事業内容を決める

法人でどのような事業を行うのかを明示します。

後で紹介する定款作成の時にこの事業目的も記載することになります。

融資や取引先が会社をチェックするときに事業目的を判断材料とするので、手を抜かず考える必要があります。

また、事業目的を後から変更するとお金がかかります。

定款と登記の変更手続きが必要になるのですが、登記申請に際に「登録免許税3万円」がかかるので注意しましょう。

株主の構成を決める

株式会社に対して出資し、株式を受け取る株主を決めます。

株主総会では持っている株式が多いほうが強く、会社の方針を決める決定権を持つことになります。

株主は会社設立前は発起人と呼ばれ、発起人は、会社設立時の取締役を選任しますが、その際に自分を選任することもできます。

役員を決める

取締役や代表取締役、監査役などを決めます。

最低限、取締役を1人決めれば会社設立は可能です。

1人で起業する場合は自分を取締役にします。

定款を作成する

定款とは、会社運営のルールをまとめたもの。

「会社の憲法」とも言われ、もっとも時間と手間がかかります。

法律で「絶対的記載事項」と呼ばれる5項目は記載することが決まっており、記載がない場合は定款自体が無効になってしまいます。

- 商号

- 事業目的

- 本店所在地

- 設立に際して出資される財産の価額またはその最低額

- 発起人の氏名および住所

定款は電子定款か紙、どちらかで提出します。

紙の場合は印紙代4万円がかかりますが、電子定款であれば印紙は不要です。

ただ、電子定款作成には電子署名のためのソフトや機器などが必要になり、1度の申請に機器をそろえるのは難しい面があります。

弥生会計をはじめとした会計サービスでは、無料で定款作成ができます。

定款作成後、公証役場へ提出し、認証を受けます。

資本金を払い込む

定款が公証役場で認証された後に、資本金の払いこみを行います。

定款作成が完了しているだけで、まだ法人登記は完了していない状態になるため、法人口座は作ることはできません。

発起人の個人口座に資本金を振り込み、振り込んだ口座の通帳の1ページ目と振り込み内容が記載されているページをコピーしておきます。

登記申請書類を作成・提出

登記申請に必要な書類がこちら。

- 設立登記申請書

- 登録免許税分の収入印紙

- 定款

- 発起人の同意書

- (発起人決定書、発起人会議事録)

- 設立時代表取締役の就任承諾書

- 監査役の就任承諾書

- 発起人の印鑑証明書

- 資本金の払い込みを証明する書面

- 印鑑届書

- 登記用紙と同一の用紙

登記申請後、不備がなければ1週間~10日程度で登記が完了し、無事に会社設立が完了となります。

法人登記は事前準備が大変です。

ゆとりをもって準備しましょう。

会社設立後にやること

- 税務署、都道府県税事務所、市町村役場への届け出

- 社会保険関係の手続き

- 従業員を雇う場合は労働保険関係の手続き

可能性はゼロではないが、住民税に気を付ければバレにくい

会社に法人設立がバレるきっかけとして最も可能性が高いのが、「会社の経理担当が住民税に違和感を感じて調べる」です。

会社の経理担当が住民税納付額を見て、気になって住民税から収入金額を逆算すると、会社以外の収入があることがバレる可能性があります。

とはいえ気になってチェックすることもあまりないでしょうし、そもそも住民税を自分で納付するようにすればこの問題は回避できます。

また、会社HPを作成していると、会社情報に記載した代表取締役情報などがネット検索した時にヒットしてバレるかもしれません。

インタビューを受けたときも、名前と写真がネット上に公開される可能性があるので注意です。

ネット上で氏名や住所を公開しても、住所掲載部分を画像ファイル(gif,jpg,png等)で表示すれば、ネット検索にひっかかりません。

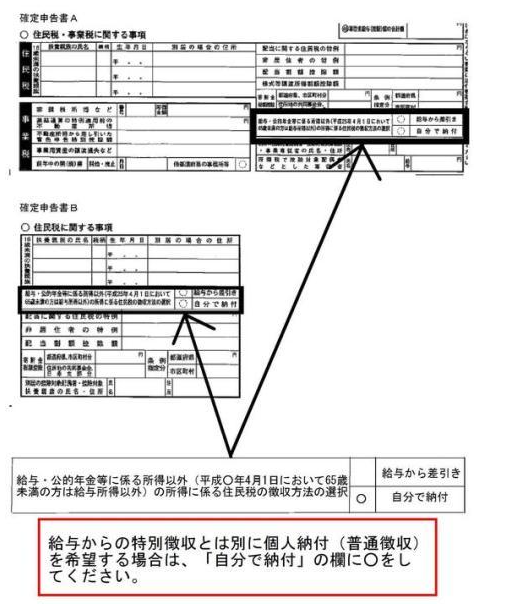

自分で住民税を納付する方法

住民税を自分で支払う方法は簡単。

確定申告する際に、住民税の徴収方法を「自分で納付」に〇をつけるだけです。

これで、会社には住民税の納税額通知書が届かなくなるのでまずバレることはなくなります。

法人登記の住所には、自宅が持ち家であれば自宅住所を設定する人が多いかと思います。

ところが、住所から副業がバレたり、登記情報を見て営業や取引先が訪問してくる場合があります。

とはいえ、わざわざ副業用に事務所を借りるのはお金がもったいない。

そんな人におすすめなのがバーチャルオフィスです。

東京の新宿、渋谷、六本木、銀座など名だたる地名の住所を3,000円ほどあれば借りることができます。

なかには、1,000円以下ので借りられるバーチャルオフィスもあります。

私自身バーチャルオフィス比較サイトを運営していますが、調べるほどに法人登記するならバーチャルオフィスだと感じています。

バーチャルオフィスのメリット

- 住所でブランディングできる

- 自宅住所を公開するリスク回避

- オプションで固定電話番号も取得できる

私も副業が軌道に乗り次第、法人化して住所はバーチャルオフィスで設定する予定です。

バーチャルオフィスでの法人登記に興味がある方は、バーチャルオフィスで法人登記する際の注意点とおすすめオフィスまとめ記事をご覧ください。

今回は、副業で会社設立するタイミングやメリット、デメリットを紹介しました。

実際に納税額を計算してみると、本業で給料をもらっている場合は計算が複雑になり、さらに家族構成なども踏まえると「この金額になったら法人化」とは言えないことがよく分かりました。

それでも、会社設立(法人化)には以下のメリットがあります。

- 社会保険が安くなる可能性がある

- 法人から給料を支払い経費にできる

- 繰越欠損金控除が9年に延びる

また、本業での給料が高いほど法人化のタイミングは早くなります。

給料も副業の売り上げがそこまで高くない場合でも、ライバルに法人が多ければ法人化は早めに検討したほうが良いです。

副業の売り上げが大きくなれば、逃れられない税金との闘いです。

利益を最大化するためにも頑張りましょう!

私自身法人化を目指していますがまだまだです。

(税金に頭を悩ませるレベルに到達している人がうらやましい限りです)

商工会議所などで無料の税理士相談会が開催されていれば、一度相談してみるのもありです!

一緒にあなたにぴったりなバーチャルオフィスを考えます。

- バーチャルオフィス選びに時間をかけられない

- バーチャルオフィス選びで失敗しないか不安

そんな方に、分析数200社超えのプロがアドバイスします。

お気軽にお問合せください。

バーチャルオフィス選びに

疲れた方へ。

バーチャルオフィスを選ぶ基準が分からない。

絞り込めない。

嫌になってきたから契約を諦めようかな…

そんな方はレゾナンスを1度検討してみましょう。

/ 口コミ・分析記事 \